El Impuesto sobre el Valor Añadido (IVA) es uno de los tributos indirectos más relevantes en el ámbito fiscal y tiene un impacto significativo en la actividad económica de las empresas. Como despacho especializado en derecho tributario, analizamos a continuación las claves legales para entender la deducción del IVA según la normativa vigente en España (Ley 37/1992, de 28 de diciembre, del Impuesto Sobre el Valor Añadido).

¿Qué es la deducción del IVA?

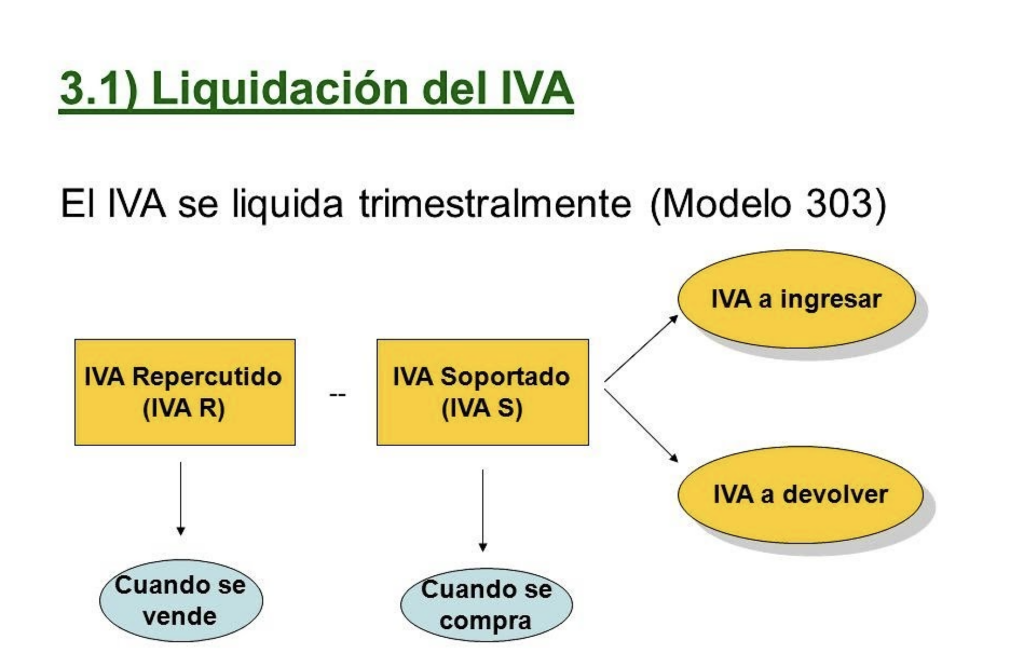

La deducción del IVA permite a los empresarios y profesionales restar el IVA soportado (el que pagan al adquirir bienes o servicios) del IVA repercutido (el que cobran a sus clientes). Este mecanismo asegura que el impuesto recaiga sobre el consumidor final y no sobre los intermediarios en la cadena de producción o distribución.

Requisitos legales para deducir el IVA

Según el artículo 92 y siguientes de la Ley del IVA, para que un empresario o profesional pueda deducir el IVA soportado, deben cumplirse los siguientes requisitos:

- Relación con la actividad económica

- El IVA soportado debe corresponder a bienes o servicios adquiridos que estén directamente relacionados con la actividad económica del sujeto pasivo.

- No es deducible el IVA de gastos personales o ajenos a la actividad empresarial.

- Inscripción en el Censo de Empresarios

- El sujeto pasivo debe estar dado de alta en el Censo de Empresarios, Profesionales y Retenedores de la Agencia Tributaria y contar con un NIF válido.

- Documentación adecuada

- El IVA debe estar reflejado en facturas emitidas conforme al Reglamento de Facturación (Real Decreto 1619/2012).

- Las facturas deben incluir todos los datos obligatorios, como la identificación del emisor y del receptor, la base imponible, el tipo impositivo aplicado y la cuota resultante.

- Plazo para la deducción

- El derecho a la deducción se ejerce en el mismo periodo de liquidación en el que se recibe la factura o, a más tardar, en los cuatro años siguientes, tal como establece el artículo 99 de la Ley del IVA.

- Proporcionalidad en actividades mixtas

- En caso de que la empresa realice tanto actividades sujetas como no sujetas al IVA, solo podrá deducir el IVA proporcional correspondiente a las actividades sujetas. Este porcentaje se calcula mediante la regla de prorrata (artículo 102).

- Las actividades sujetas son:

- 1.º Las entregas de bienes y prestaciones de servicios efectuadas por otro sujeto pasivo del Impuesto.

- 2.º Las importaciones de bienes.

- 3°. Las entregas de bienes y prestaciones de servicios comprendidas en los artículos 9.1.° c) y d); 84.uno.2.° y 4.º, y 140 quinque, todos ellos de la presente Ley.

- 4.º Las adquisiciones intracomunitarias de bienes definidas en los artículos 13, número 1.º, y 16 de esta Ley.

- 1.º Las entregas de bienes y prestaciones de servicios efectuadas por otro sujeto pasivo del Impuesto.

Gastos comunes sujetos a deducción del IVA

Algunos de los gastos más habituales que permiten la deducción del IVA, siempre que cumplan los requisitos legales, son:

- Alquiler de locales comerciales.

- Servicios profesionales (asesorías, abogados, consultorías).

- Adquisición de bienes inmovilizados (máquinas, equipos informáticos).

- Gastos de suministros como agua, luz o internet relacionados con la actividad.

Supuestos excluidos de deducción

Según el artículo 96 de la Ley del IVA, no son deducibles, entre otros:

- Adquisiciones de bienes o servicios destinados a atenciones a clientes, asalariados o terceros (regalos, comidas de empresa).

- Vehículos turismo no afectos exclusivamente a la actividad económica.

- Gastos en actividades recreativas o de lujo.

Sanciones por deducciones indebidas

Es fundamental que las deducciones de IVA estén justificadas y bien documentadas, ya que la Agencia Tributaria realiza inspecciones periódicas. La deducción de gastos improcedentes puede dar lugar a:

- Requerimientos de devolución del importe deducido indebidamente.

- Sanciones económicas que pueden oscilar entre el 50% y el 150% del importe del perjuicio económico al erario público.

La deducción del IVA es esencial para reducir la carga tributaria, pero se deben aplicar de acuerdo a la normativa vigente para evitar riesgos legales. Desde Vázquez Páez Estudio de abogados y asesoría jurídica, ofrecemos asesoramiento integral para garantizar el cumplimiento normativo y optimizar la gestión fiscal de nuestros clientes.

Si necesitas ayuda para revisar tus deducciones de IVA o preparar tus liquidaciones, contáctanos. Estamos aquí para proteger tus intereses.

0 comentarios